🔍 資産形成完全ガイドの3行まとめ

- 2025年は新NISA制度の定着により、税制優遇を活用した計画的資産形成の好機とされており、誰でも始めやすい環境が整っている。

- 資産形成の基本は「長期・分散・積立」と複利効果の活用であり、ライフステージに応じた戦略が重要。

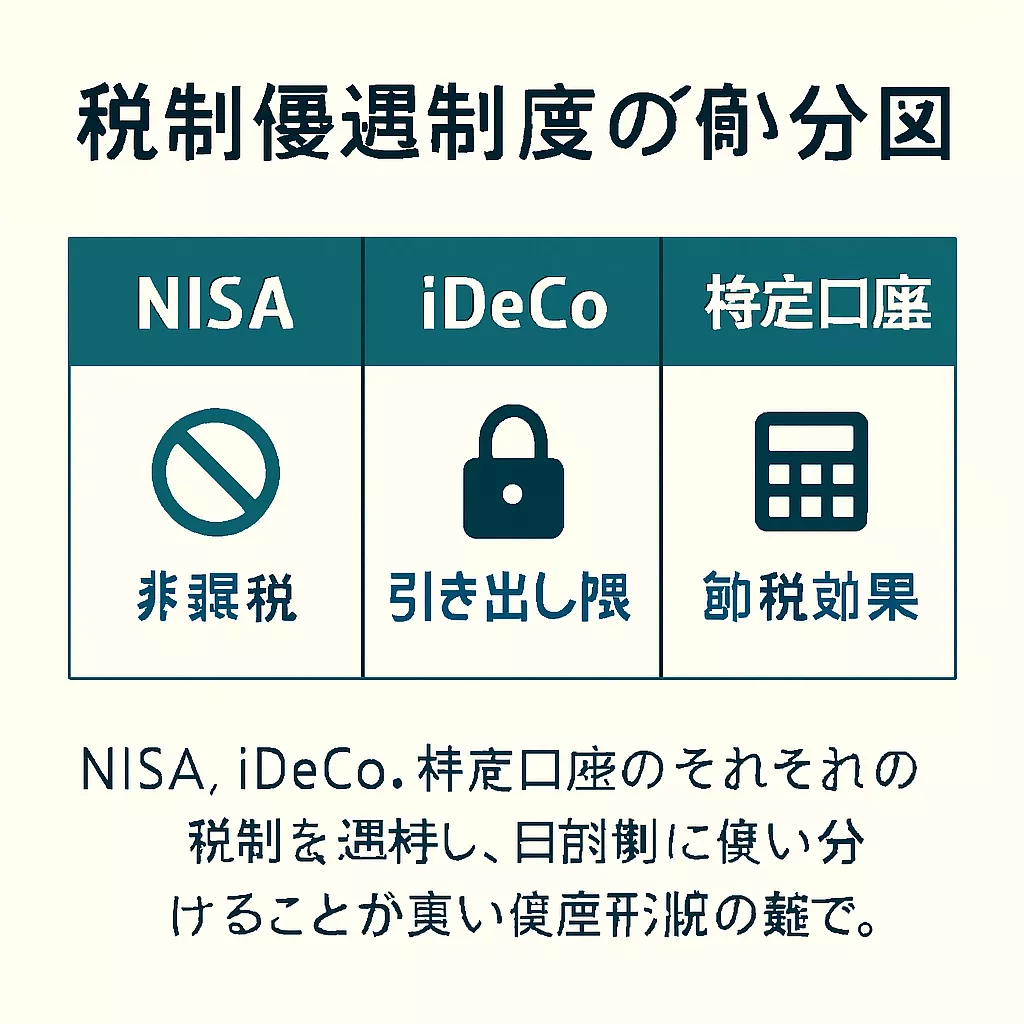

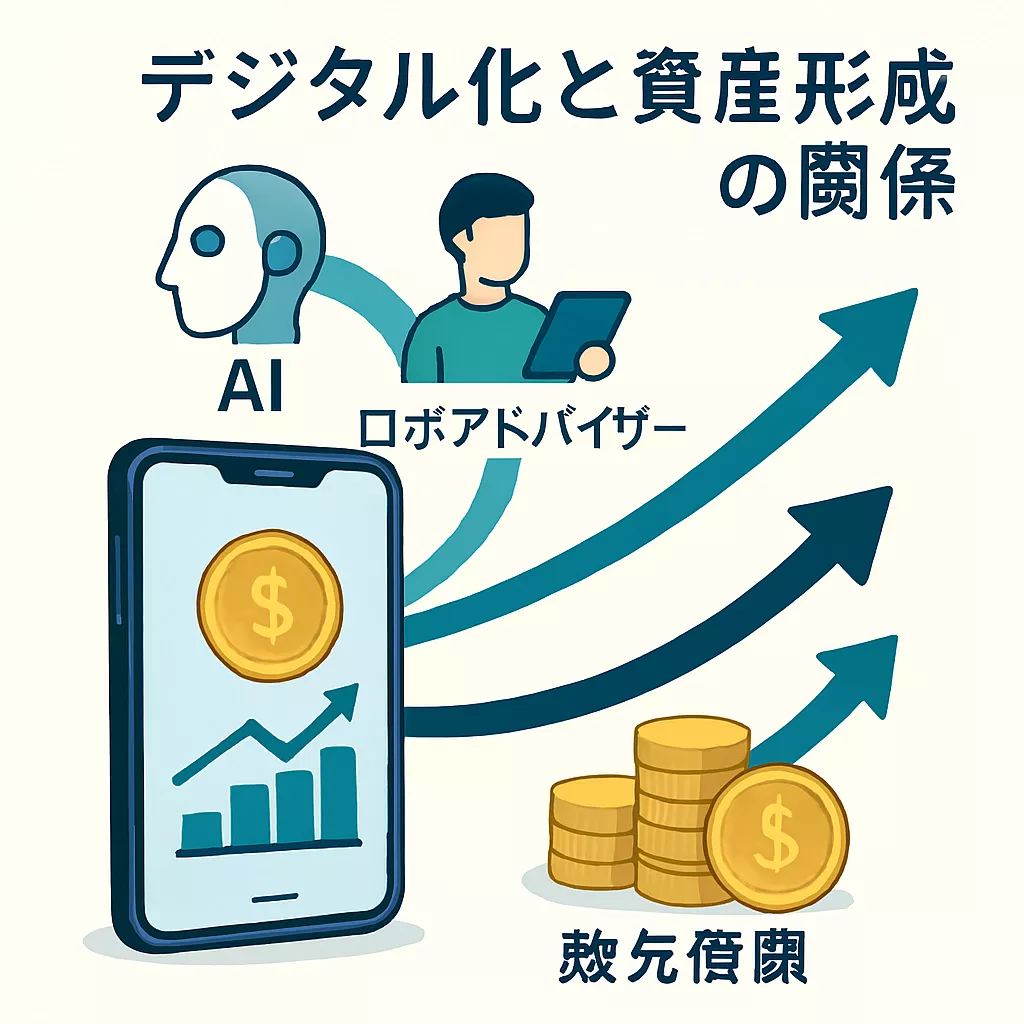

- NISA・iDeCo・特定口座の使い分けとAI・デジタル化の進展が、今後の資産形成をより効率的かつ身近なものにしていく。

結論:2025年は、税制優遇制度を最大限活用した「計画的資産形成」の最適なスタート地点

資産形成とは、将来の目標に向けて、計画的に資産を増やしていく活動の総称です。単なる貯蓄を超え、投資を活用して資産を効率的に成長させることを目指します。インフレによる現金の目減りや、人生100年時代における老後資金の確保など、現代社会では不可欠なライフスキルとなりつつあります。2025年は、新NISA制度の定着とさらなる制度拡充の議論が活発化しており、個人投資家にとってかつてないほど追い風が吹いている年です。特に、「長期・分散・積立」の基本原則を忠実に守り、税制優遇制度を賢く活用することが、成功への鍵となります。本記事では、資産形成の基本から最新の投資環境、そして実践的な始め方まで、辞書のように詳しく解説します。資産形成の成功は、以下の要素で決まります。- **複利の力を最大限に活かす**:時間を味方につけて資産を加速度的に増やす。

- **リスクを管理する**:長期・分散・積立によって市場の変動に耐える。

- **税制優遇制度を活用する**:NISAやiDeCoで手取りを最大化する。

資産形成の定義と基礎知識:貯蓄と投資、そして複利の力

資産形成は、「貯蓄」と「投資」の二つの側面から成り立っています。貯蓄は、将来使う予定のあるお金を安全に蓄えることで、主に銀行預金などがこれに該当します。一方、投資は、元本をリスクに晒しながら、その対価として将来の成長や利益を期待する行為です。資産形成は、この両者をバランスよく組み合わせることで成り立ちます。そして、資産形成の最も強力なエンジンとなるのが**複利効果**です。これは、得た利子や利益を再び元本に組み入れて運用することで、元本だけでなく利子にも利子がつくという仕組みです。アインシュタインが「人類最大の発明」と称したとも言われるこの効果は、投資期間が長くなるほどその威力を増し、時間とともに資産が雪だるま式に増えていきます。例えば、元本100万円を年利5%で運用した場合、30年後には元本が4倍以上になります。資産形成は、この複利の力を最大限に活用するための長期的な戦略なのです。詳細はこちら歴史と背景:日本の「貯蓄から投資へ」の流れと2025年の展望

戦後、高度経済成長期を経て、日本の家計は「貯蓄が美徳」という文化を築き上げてきました。しかし、長期にわたる低金利時代が続き、預金だけでは資産がほとんど増えない状況が常態化しました。一方で、欧米では以前から投資が一般家庭に浸透しており、資産形成の手段として活用されていました。この状況を変えるべく、日本政府は国民の「貯蓄から投資へ」の流れを促すため、2014年にNISA制度を導入しました。初期のNISA制度は、年間投資枠や非課税期間に制限がありましたが、利用者の増加とともに、より使いやすい制度への改革が求められました。その集大成が、2024年に始まった**新NISA制度**です。旧制度の課題であった「期限」「枠の少なさ」「併用不可」をすべて解決し、年間360万円、生涯1,800万円という非課税枠を恒久的に利用できるようになりました。これにより、日本の資産形成の環境は、世界の先進国に比肩するレベルにまで向上したと言えます。

関連用語の深掘り:資産形成を支える5つの重要キーワード

資産形成を正しく理解し、実践するためには、以下の5つの重要キーワードを深く掘り下げておくことが不可欠です。1. ドルコスト平均法

ドルコスト平均法とは、価格が変動する商品を、定期的かつ一定金額ずつ購入していく手法です。これにより、価格が高い時には少なく、低い時には多く購入することになり、平均購入単価を抑えることができます。この方法は、高値掴みのリスクを軽減し、市場のタイミングを計る必要がないため、特に積立投資において非常に有効です。詳細はこちら2. ポートフォリオ

ポートフォリオとは、投資家が保有する金融資産の組み合わせのことです。株式、債券、不動産、現金など、複数の資産に分散することで、全体のリスクを管理します。個人のリスク許容度や目標に応じて、最適なポートフォリオを構築することが、資産形成の成功を左右します。詳細はこちら3. インデックス投資とアクティブ投資

投資信託には、特定の市場指数(インデックス)に連動することを目指すインデックス投資と、市場平均を上回るリターンを目指すアクティブ投資の二つのスタイルがあります。インデックス投資は、低コストで広範な分散投資が可能であり、多くの資産形成初心者におすすめされる王道の手法です。一方で、アクティブ投資は高いリターンを期待できますが、その分コストも高く、運用成果はファンドマネージャーの手腕に左右されます。詳細はこちら4. リバランス

リバランスとは、時間の経過とともに崩れたポートフォリオの資産配分を、当初の目標に合わせるために調整する作業のことです。例えば、株式と債券の比率を50%ずつに設定していても、株式が大きく値上がりするとその比率が崩れます。この際に、株式を一部売却し、債券を買い増すことでバランスを保ち、リスクを管理します。新NISAの売却枠復活は、このリバランスを非課税で行うことを可能にしました。詳細はこちら5. 出口戦略

出口戦略とは、資産形成の最終段階で、築いた資産をどのように取り崩して利用していくかの計画です。例えば、退職後の生活費として毎月一定額を取り崩す、あるいは一括で引き出すなど、ライフプランに合わせて検討する必要があります。特に長期投資の場合、資産形成を始める段階から出口戦略を意識することが、最終的な成功につながります。詳細はこちら応用例と具体的な事例:ライフステージ別資産形成戦略

資産形成の戦略は、個人の年齢やライフステージによって大きく異なります。ここでは、具体的な5つの事例を挙げて、どのように資産形成を進めるべきかを解説します。事例1:20代「時間を味方につける」

大学卒業後、社会人としてキャリアをスタートさせたばかりの20代は、**投資期間が最も長い**ことが最大の強みです。月数千円の少額からでも、つみたてNISAを活用して全世界株式インデックスファンドに投資を始めましょう。複利効果により、たとえ少額でも30年、40年と経つうちに驚くべき資産に成長する可能性があります。この時期の投資は、将来の選択肢を大きく広げるための種まきのようなものです。無理のない範囲で、まずは自動積立を習慣化することが成功への第一歩です。詳細はこちら事例2:30代「ライフイベントと両立する」

結婚、出産、住宅購入など、大きなライフイベントが多い30代は、貯蓄と投資のバランスが重要になります。緊急時の資金として、生活費の6ヶ月分程度の現金を確保しつつ、残りの資金をiDeCoやNISAで運用しましょう。iDeCoは節税メリットが大きいため、老後資金の確保に最適です。住宅購入の頭金など、近い将来に使う予定の資金は、リスクの低いバランス型ファンドや債券投資などで守りながら増やす戦略が有効です。詳細はこちら事例3:40代「老後資金へのギアチェンジ」

収入がピークを迎え、子どもの教育費負担が増える40代は、老後資金準備の正念場です。教育費は確実な支出であるため、学資保険やリスクの低い商品で備え、老後資金は引き続きNISAやiDeCoで積極的に運用しましょう。この時期にNISAの年間投資枠を最大限活用し、生涯投資枠を埋めることが、将来の安心につながります。ポートフォリオのリバランスを定期的に行い、リスクとリターンのバランスを調整することも重要です。詳細はこちら事例4:50代「安定性と出口戦略の準備」

定年退職が視野に入ってくる50代は、リスク許容度が低下します。資産の守りを固めるため、ポートフォリオの株式比率を徐々に下げ、債券などの安定資産を増やす「リバランス」を進めましょう。また、老後資金の「出口戦略」を具体的に検討する時期です。60歳以降、どのように資産を取り崩していくか、退職金と合わせた全体のプランを立てることが不可欠です。詳細はこちら事例5:60代以降「築いた資産を賢く活用する」

退職後は、積み上げてきた資産を生活費として賢く取り崩していくフェーズです。新NISAの生涯非課税枠を使い切っていない場合は、引き続き運用を続けることで資産寿命を延ばすことができます。必要な生活費は毎月定期的に、非課税で売却して引き出すことで、資産を長く保つことが可能です。インフレリスクに備え、一部の資産は運用を続けることも有効な戦略です。詳細はこちら比較と分析:NISA、iDeCo、そして特定口座の使い分け

資産形成のツールとして代表的なNISA、iDeCo、そして課税口座である特定口座を比較し、それぞれの役割と最適な使い分けについて分析します。これらの制度は、相互に補完し合う関係にあります。比較表:NISA vs. iDeCo vs. 特定口座

| 項目 | NISA | iDeCo | 特定口座・一般口座 |

|---|---|---|---|

| 非課税対象 | 運用益・配当金 | 掛金・運用益・受取時 | なし(課税対象) |

| 拠出上限 | 年間360万円 | 職業等で変動 | 上限なし |

| 引き出し制限 | いつでも可能 | 原則60歳まで不可 | いつでも可能 |

| 節税効果 | 運用益非課税 | 掛金が所得控除 | なし |

使い分けの分析

- **iDeCoを最優先すべき人:**老後資金を確実に準備したい人や、現役世代で所得税・住民税を節税したい人は、まずiDeCoの利用を検討すべきです。掛金が全額所得控除の対象となるため、高い節税効果が期待できます。ただし、原則60歳まで引き出せない制約を理解した上で、無理のない範囲で拠出額を決めましょう。

- **NISAとiDeCoを併用すべき人:**iDeCoの拠出上限額が少ない方や、老後資金以外にも住宅購入資金や教育資金など、近い将来使う予定の資金を形成したい方は、NISAの利用が最適です。NISAはいつでも引き出しが可能であり、柔軟な資産運用を可能にします。

- **特定口座も活用すべき人:**NISAの年間投資枠(360万円)を使い切った後も、さらに投資を続けたい場合は、特定口座を利用することになります。短期的な売買や、NISAの対象外である個別株への投資など、NISAではできない運用が可能です。

将来性と展望:AIとデジタル化が加速する2025年以降の資産形成

2025年以降、資産形成の環境は、技術革新と政策動向によってさらに大きく変化すると予測されます。AI(人工知能)やロボアドバイザーの進化は、個人の投資判断をサポートし、初心者でもより適切なポートフォリオを構築できるようになります。また、スマートフォンアプリによる投資の一般化は、資産形成をより手軽で身近なものに変え、金融リテラシーが低い層でも投資を始めるきっかけを与えています。政策面では、NISA制度のさらなる拡充が議論されています。金融庁はNISAの対象を全世代に拡大する検討を進めており、実現すれば、より多くの国民が税制優遇の恩恵を受けられるようになります。これにより、政府が掲げる「貯蓄から投資へ」の流れが、さらに加速すると期待されます。

コメント