🔍 「ポートフォリオ完全辞典:2025年版資産運用ガイド」の三行まとめ

- ポートフォリオは、リスクを管理しながらリターンを最大化するための資産運用の設計図であり、分散投資とアセットアロケーションが鍵となる。

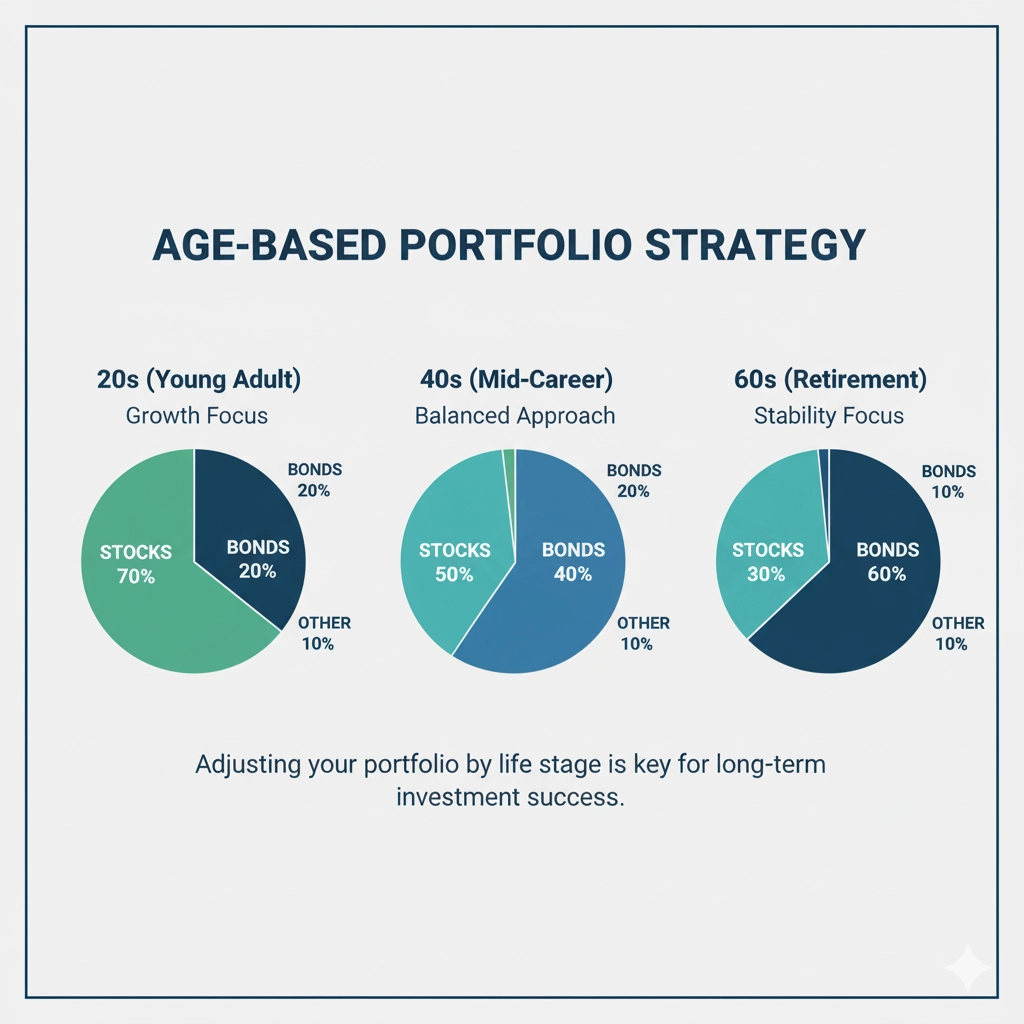

- 投資家のライフステージや目標に応じた具体的なポートフォリオ事例が紹介され、初心者でも実践可能な戦略が解説されている。

- 2025年以降はAIやロボアドバイザーなどのテクノロジーが資産運用を支援し、柔軟かつ持続可能なポートフォリオ構築が重要になる。

結論と要約:ポートフォリオは、リスクを管理し、リターンを最大化する「資産運用の設計図」

ポートフォリオとは、株式、債券、不動産、投資信託など、保有するすべての金融資産の組み合わせのことです。単一の資産に集中投資するのではなく、異なる特性を持つ資産を適切に配分することで、全体のリスクを軽減し、安定したリターンを追求することを目的とします。現代ポートフォリオ理論(MPT)が示すように、この「**アセットアロケーション**」こそが、長期的な投資成果の9割以上を決定づける最も重要な要素です。

2025年現在、地政学リスクの高まりやAI・暗号通貨といった新興資産への注目、そしてインデックス投資の普及といった多様な動向が見られます。このような変化の激しい市場環境では、自身の目標やリスク許容度に合わせてポートフォリオを定期的に見直し、適切な「**リバランシング**」を行うことが不可欠です。本記事では、ポートフォリオの基本概念から、現代ポートフォリオ理論、実践的な構築方法までを網羅的に解説し、読者が自ら最適なポートフォリオを設計できるようになることを目指します。

詳細はこちら

ポートフォリオの定義と現代ポートフォリオ理論(MPT):分散投資の科学的根拠

ポートフォリオとは、投資家が保有するすべての金融資産の「かばん」であり、その中身をどのように配分するかの戦略そのものです。その基本概念を学術的に体系化したのが、ノーベル経済学賞を受賞したハリー・マーコウィッツが提唱した**現代ポートフォリオ理論(MPT)**です。この理論は、投資におけるリスク(分散)とリターン(期待値)を定量的に分析し、両者の最適なバランスを見つけ出すことを可能にしました。

MPTの核心は、異なる資産を組み合わせることで得られる「**分散効果**」にあります。例えば、相関性の低い(値動きが連動しない)資産を組み合わせると、一方の資産が下落したときに、もう一方の資産が上昇することで、ポートフォリオ全体の価格変動を抑えることができます。この理論に基づき、投資家は「**効率的フロンティア**」と呼ばれる最適な組み合わせの集合体の中から、自身の目標に合ったポートフォリオを選択するのです。これは、感覚的な分散投資を科学的なアプローチに進化させ、現代の資産運用の礎を築きました。

詳細はこちら

アセットアロケーションと分散投資:リターンを決定づける最重要ファクター

長期的な投資成果の約9割を決定づけるとされるのが、**アセットアロケーション**です。これは、投資資金を株式、債券、不動産、商品といった異なる資産クラスにどのような比率で配分するかを決定する戦略です。アセットアロケーションがポートフォリオの中心に位置するのは、それぞれの資産クラスが持つリスク・リターンの特性が異なるためです。株式は高いリターンを期待できる一方でリスクも高く、債券は比較的安定しているといった特性を理解し、自身の目標に合わせて配分を決めます。

アセットアロケーションを支えるのが**分散投資**です。「すべての卵を一つのかごに入れてはいけない」という格言に象徴されるように、分散投資はリスク軽減のための鉄則です。分散にはいくつかの種類があり、地理的な分散(国内・海外)、時間的な分散(ドルコスト平均法)、そして銘柄ごとの分散などがあります。これらの分散を組み合わせることで、特定の市場や銘柄に集中するリスクを大幅に下げることができます。例えば、全世界株式に投資するファンドは、一つの商品で地理的、銘柄的な分散を実現できるため、資産形成の基本として広く推奨されています。

詳細はこちら

5つの重要用語の深掘り:ポートフォリオ構築に不可欠な概念

ポートフォリオを適切に管理するためには、専門的な用語の理解が不可欠です。ここでは、特に重要な5つの用語を解説します。

1. リスク許容度

リスク許容度とは、投資家がどの程度の価格変動リスクを受け入れられるか、そのレベルを指します。投資期間の長さ、年齢、収入、家族構成などによって個人差があります。例えば、若年層で投資期間が長い場合はリスク許容度が高く、株式の比率を高めに設定できます。一方で、退職を控えた方は、リスク許容度が低くなるため、債券など安定資産の比率を高めるのが一般的です。

詳細はこちら

2. リスク調整後リターン

リスク調整後リターンは、単なるリターン(収益率)ではなく、そのリターンを得るためにどれだけのリスクを負ったかを評価する指標です。代表的なものに**シャープレシオ**があります。この指標が高いほど、負ったリスクに対して効率的に高いリターンを得られたことを意味します。異なるポートフォリオやファンドを比較する際に、リターンだけでなく、その質の高さを評価するために用いられます。

詳細はこちら

3. 相関係数

相関係数は、2つの異なる資産の価格が、どの程度同じ方向に動くかを示す数値です。-1から+1の間の値を取り、+1に近づくほど完全に同じ動きをし、-1に近づくほど逆の動きをします。ポートフォリオのリスクを下げるためには、相関係数が低い(できるだけゼロやマイナスに近い)資産を組み合わせることが理想的です。

詳細はこちら

4. ドルコスト平均法

ドルコスト平均法は、時間的な分散投資の手法です。定期的に一定金額ずつ投資することで、価格が高い時には購入量を抑え、価格が低い時には購入量を増やすことができます。これにより、購入単価を平準化し、高値掴みのリスクを軽減します。特に、価格変動の大きい株式などへの投資において有効な手法です。

詳細はこちら

5. オルタナティブ投資

オルタナティブ投資とは、株式や債券といった伝統的な資産クラス以外の投資対象を指します。具体的には、ヘッジファンド、プライベートエクイティ、不動産(REITを含む)、商品(コモディティ)、そして近年では暗号通貨などが含まれます。オルタナティブ投資は、伝統的な資産との相関が低い場合が多く、ポートフォリオに組み込むことでさらなる分散効果が期待できます。

詳細はこちら

応用例と具体的な事例:目標別ポートフォリオ構築のケーススタディ

ここでは、具体的なライフステージを想定し、ポートフォリオ構築の事例を解説します。単一の正解はないため、あくまでも参考例として捉え、ご自身の状況に合わせて調整することが重要です。

事例1:20代・長期的な資産形成を目指すポートフォリオ

**目標:** 30年以上先の老後資金

**リスク許容度:** 高

**戦略:** 投資期間が長いため、市場の短期的な変動に左右されにくい、成長性の高いポートフォリオを構築します。

**ポートフォリオ例:**

- **全世界株式インデックスファンド(オルカン):** 70%

- **先進国債券インデックスファンド:** 20%

- **国内REITインデックスファンド:** 10%

低コストのインデックスファンドを中心に、世界経済の成長を享受しつつ、債券と不動産で緩やかにリスクを抑えます。新NISAのつみたて投資枠をフル活用することで、非課税で効率的に資産を増やせます。

詳細はこちら

事例2:40代・子どもの教育費と老後資金を両立するポートフォリオ

**目標:** 10年後の教育資金と老後資金

**リスク許容度:** 中

**戦略:** 異なる目標期間の資金を明確に区別し、それぞれに適したポートフォリオを組みます。

**ポートフォリオ例:**

- **教育資金(10年後):**

- **バランス型投資信託:** 50%

- **短期国債ファンド:** 50%

- **老後資金(20年以上):**

- **全世界株式インデックスファンド:** 80%

- **新興国株式ファンド:** 20%

教育資金は元本を大きく減らさないよう保守的に運用し、老後資金は引き続き成長性重視で運用します。NISAとiDeCoを併用することで、税制メリットを最大限に享受します。

詳細はこちら

事例3:50代・退職後の安定的な収入を目指すポートフォリオ

**目標:** 毎月の生活費

**リスク許容度:** 低

**戦略:** 資産の取り崩し時期が近いため、価格変動リスクを抑え、安定したインカムゲイン(配当・利子収入)を確保するポートフォリオを構築します。

**ポートフォリオ例:**

- **高配当株式ETF:** 40%

- **先進国債券ETF:** 40%

- **国内REITインデックスファンド:** 20%

株式の比率を抑えつつ、配当や分配金収入を目的としたファンドを中心に据えます。この時期はリスクを減らす「リバランシング」が特に重要になります。

詳細はこちら

事例4:インフレリスクに備えるポートフォリオ

**目標:** インフレによる資産の実質的な目減りを防ぐ

**リスク許容度:** 中

**戦略:** インフレに強いとされる資産を多めに組み込みます。

**ポートフォリオ例:**

- **全世界株式インデックスファンド:** 50%

- **金(コモディティ)ETF:** 20%

- **不動産投資信託(REIT):** 20%

- **物価連動国債ファンド:** 10%

株式、金、不動産といった実物資産は、インフレ時に価格が上昇しやすい傾向にあります。これらを組み合わせることで、物価上昇による購買力の低下をヘッジします。

詳細はこちら

事例5:2025年最新動向を取り入れたポートフォリオ

**目標:** 最新のトレンドを捉えた成長追求

**リスク許容度:** 高

**戦略:** 伝統的な資産に加え、2025年に注目されているオルタナティブ資産やテーマ型ファンドを組み込みます。

**ポートフォリオ例:**

- **S&P500インデックスファンド:** 40%

- **ハイテク(AI・半導体)関連ファンド:** 20%

- **オルタナティブファンド(ヘッジファンド等):** 20%

- **暗号通貨(ETF):** 10%

- **先進国債券:** 10%

このようなポートフォリオは、高い成長を期待できますが、その分リスクも高まります。あくまで、全体のポートフォリオの「サテライト(衛星)」として、一部の資金を割り当てるのが賢明です。

詳細はこちら

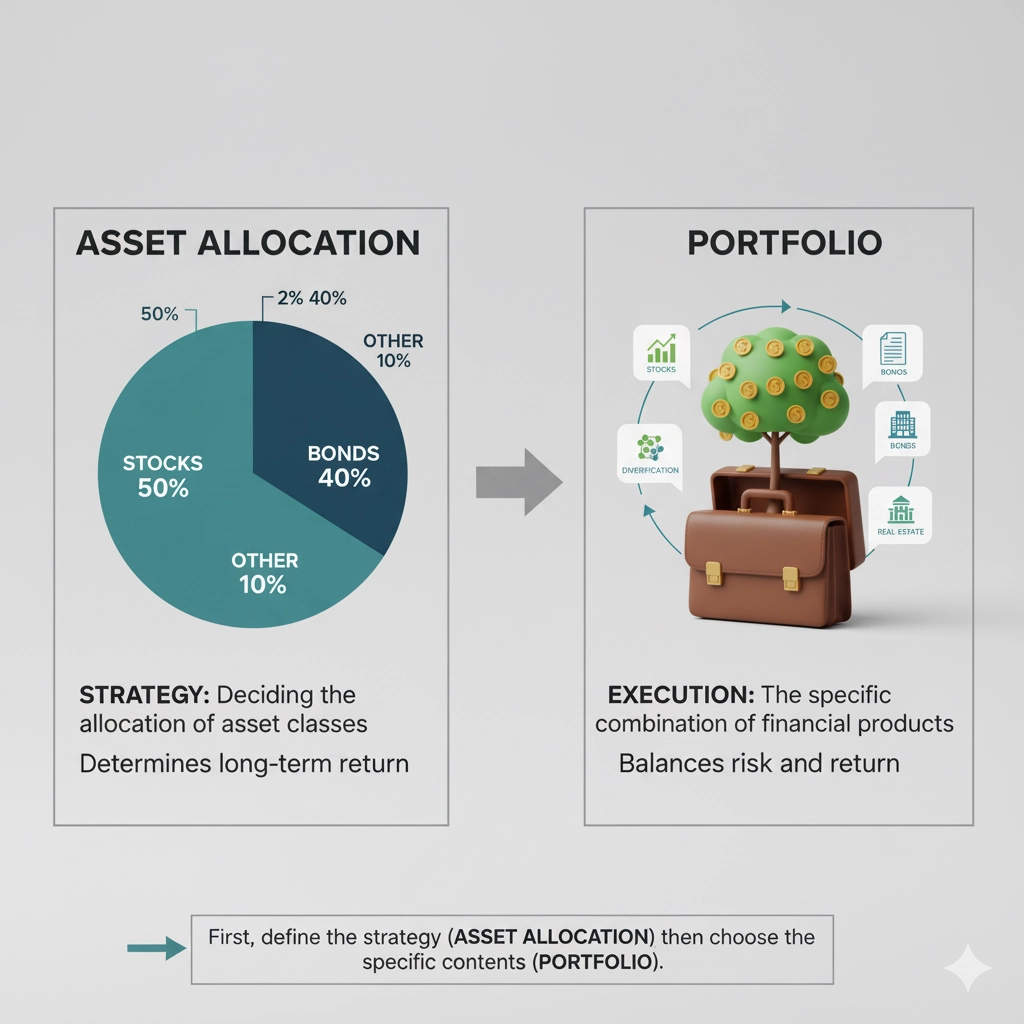

比較と分析:ポートフォリオとアセットアロケーションの違い

ポートフォリオを語る上で、しばしば混同されるのが「アセットアロケーション」という言葉です。両者は密接な関係にありますが、明確な違いがあります。この違いを理解することが、より戦略的な資産運用につながります。

比較表:ポートフォリオ vs. アセットアロケーション

| 項目 | ポートフォリオ | アセットアロケーション |

|---|---|---|

| 意味 | 具体的な金融商品の「組み合わせ」 | 資産クラスごとの「配分比率」の決定 |

| 例 | A社株式、B社債券、Cファンド、D不動産 | 株式50%、債券40%、不動産10% |

| 役割 | リスクとリターンのバランスを取る | リターンを長期的に決定する |

詳細はこちら

分析:ポートフォリオの2つのレベル

この違いを理解することで、ポートフォリオを2つのレベルで考えることができます。

- **マクロレベル(アセットアロケーション)**:

これは、ポートフォリオ全体の骨格を形成します。個人のリスク許容度や投資目標に基づき、まずは株式、債券、不動産といった大まかな資産クラスの配分比率を決定します。この配分は、一度決めたら頻繁に変えるべきではありません。長期的なリターンはここで決まります。

- **ミクロレベル(ポートフォリオ)**:

これは、マクロレベルで決めた配分比率を、どの具体的な商品(例:S&P500 ETF、日本国債ファンドなど)で満たすかを決める段階です。ここでは、コストの低いインデックスファンドを選ぶ、分散効果を高めるために複数の銘柄を選ぶといった戦術的な判断を行います。

結論として、**まずはアセットアロケーションという大方針を定め、その上で、具体的なポートフォリオという商品を選んでいく**というステップが、資産形成を成功させるための王道と言えます。

将来性と展望:2025年以降のポートフォリオとテクノロジーの融合

2025年以降、ポートフォリオの構築と管理は、テクノロジーの進化によってさらに効率的かつパーソナライズされていくでしょう。AIを活用した**ロボアドバイザー**は、個人に最適なアセットアロケーションを自動で提案し、リバランシングも自動で行ってくれるため、投資知識が少ない人でも専門家並みの運用が可能になります。

また、ブロックチェーン技術の発展は、暗号通貨だけでなく、不動産などのプライベート資産への投資をより容易にし、個人のポートフォリオの選択肢を広げます。さらに、ESG(環境・社会・ガバナンス)投資の重要性が高まり、持続可能性を考慮したポートフォリオ構築が一般的になるでしょう。税制面では、金融所得課税の強化が議論されており、投資家は税制変更の影響を考慮したポートフォリオ管理が求められます。このように、2025年以降は、テクノロジー、社会課題、そして税制の変化を敏感に捉え、柔軟にポートフォリオを更新していく姿勢が成功の鍵となります。

参考文献・引用サイト

- ¹THEO Guide「現代ポートフォリオ理論とTHEOのアルゴリズム」

- ²Bloomberg「現代ポートフォリオ理論の父、ノーベル賞のマーコウィッツ氏死去-95歳」2023年6月27日

- ³東証マネ部!「ノーベル賞とインデックス運用」2020年2月12日

- ⁴KDX STOCK「資産運用の鍵はアセットアロケーション。ポートフォリオとの違いは?」

- ⁵インベスターナビ「500万円の運用におすすめなのは?投資戦略と運用ポートフォリオを徹底解説」2025年6月11日

- ⁶Bloomberg「GPIFが運用資産構成を維持、市場の不確実性高く過度なリスク回避」2025年3月31日

- ⁷ウェルス・パートナー「【各資産別の見通しを解説】2025年の富裕層の資産運用戦略」2025年1月7日

- ⁸ACNコラム「【2025年最新版】資産運用のおすすめランキングBEST5と始め方を解説」2025年7月23日

- ⁹Accenture Financial Services Blog「2025年の証券業界を占う~資産管理業界の抜本的な改革に向けたアプローチ」2025年1月16日

- ¹⁰インベスターナビ前掲記事

- ¹¹MONEYIZM「あなたの資産は守れる?【2025年】金融所得課税強化の影響と対策を解説」

よくある質問(Q&A)

Q1: ポートフォリオは一度作ったら終わりですか?

A1: いいえ、ポートフォリオは一度作ったら終わりではなく、定期的な見直しと調整(リバランシング)が必要です。市場の変動やご自身のライフステージの変化に合わせて、常に最適なバランスを維持することが重要です。

Q2: 投資初心者でもポートフォリオを組めますか?

A2: はい、可能です。初心者の方は、まずは「全世界株式」や「バランス型投資信託」といった、すでに分散された単一の商品から始めるのがおすすめです。これらは、手軽に分散効果を得られるため、ポートフォリオの基本的な考え方を学ぶのに最適です。

Q3: 2025年にポートフォリオを組む上で、最も重要なことは何ですか?

A3: 2025年においては、インデックス投資の普及を背景とした「低コスト」と、地政学リスクやインフレに対応するための「分散の質」が特に重要です。ご自身の目標に合わせて、コアとなる長期・分散投資をしっかりと据えることが肝心です。

関連ワード・タグ

- ポートフォリオ

- アセットアロケーション

- 分散投資

- リバランシング

- 現代ポートフォリオ理論

- 投資信託

- NISA

- 資産運用

- オルタナティブ投資

- インデックス投資

コメント